Quando se trata de compreender e gerenciar impostos no Brasil, um dos elementos mais importantes é a tabela do CST: Códigos de Situação Tributária . Este sistema de codificação é essencial para a correta classificação dos produtos e serviços e, consequentemente, para o cálculo adequado dos impostos aplicáveis. Neste post, vamos explorar em profundidade o que é a tabela CST, a importância desse código, como ele funciona na prática e como pode impactar a saúde fiscal de uma empresa.

O que é CST?

O Código de Situação Tributária (CST) é um conjunto de algarismos usado nas operações de venda de produtos ou serviços. Este código é de extrema importância no cenário fiscal, pois indica a tributação que incide sobre a mercadoria ou serviço e é fundamental para garantir o correto recolhimento de impostos.

CST é a abreviação para Código de Situação Tributária. Este é um código numérico de três dígitos que desempenha um papel crucial no cálculo do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) e do Imposto sobre Produtos Industrializados (IPI). Este código serve como um indicador da tributação a qual cada produto ou serviço está sujeito. Ele é essencial para o preenchimento correto das notas fiscais, que são documentos fiscais obrigatórios no Brasil.

Portanto, é um dos principais impostos do regime tributário brasileiro, fornecendo informações relevantes como a procedência da mercadoria (se é uma produção brasileira ou internacional) e o tipo de tributação escolhido pela empresa.

Para contadores e departamentos de contabilidade das empresas, o CST é uma ferramenta para entender como os produtos da organização devem ser tributados.

O que compõe o código CST?

Código de Situação Tributária é um código de três dígitos que determina a tributação (referente ao ICMS) do produto, onde são classificados, unindo 1 dígito da tabela A com 2 dígitos da tabela B:

| TABELA A – ORIGEM DA MERCADORIA OU SERVIÇO | |

| 0 | Nacional, exceto as indicadas nos códigos 3 a 5 |

| 1 | Estrangeira – Importação direta, exceto a indicada no código 6 |

| 2 | Estrangeira – Adquirida no mercado interno, exceto a indicada no código 7 |

| 3 | Nacional, mercadoria ou bem com Conteúdo de Importação superior a 40% |

| 4 | Nacional, cuja produção tenha sido feita em conformidade com os processos produtivos básicos de que tratam o Decreto-Lei nº 288/1967 , e as Leis nºs 8 248/1991, 8.387/1991, 10.176/2001 e 11.484/2007 |

| 5 | Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40% |

| 6 | Estrangeira – Importação direta, sem similar nacional, constante em lista de Resolução Camex e gás natural |

| 7 | Estrangeira – Adquirida no mercado interno, sem similar nacional, constante em lista de Resolução Camex e gás natural |

| TABELA B – TRIBUTAÇÃO PELO ICMS | |

| 00 | Tributada integralmente |

| 10 | Tributada e com cobrança do ICMS por substituição tributária |

| 20 | Com redução de base de cálculo |

| 30 | Isenta ou não tributada e com cobrança do ICMS por substituição tributária |

| 40 | Isenta |

| 41 | Não tributada |

| 50 | Suspensão |

| 51 | Diferimento |

| 60 | ICMS cobrado anteriormente por substituição tributária |

| 70 | Com redução de base de cálculo e cobrança do ICMS por substituição tributária |

| 90 | Outras |

A importância do CST

A importância do CST pode ser vista em sua aplicação prática. Ele é o responsável por classificar a tributação de um produto ou serviço. Através do CST, as empresas conseguem identificar se um produto está isento de impostos, se tem alíquota zero, se está sujeito à substituição tributária, entre outras situações. Esta classificação é crucial para o cálculo correto dos impostos a pagar.

Dessa forma, o CST ajuda a garantir que os impostos sejam calculados e recolhidos corretamente, minimizando o risco de erros e evitando problemas com a receita federal. Além disso, o CST também é essencial para a transparência e a conformidade fiscal, pois permite que as autoridades fiscais verifiquem facilmente se os impostos corretos estão sendo pagos.

Como o CST funciona na prática?

Na prática, o CST deve ser informado na nota fiscal sempre que uma operação de venda ou compra for realizada. Cada produto ou serviço tem um CST específico, que deve ser informado corretamente. Caso contrário, a nota fiscal pode ser rejeitada pela receita federal, resultando em penalidades para o emissor.

Além disso, o CST também é usado para calcular o valor dos impostos a serem recolhidos, o que torna seu uso ainda mais crucial. Errar na classificação CST de um produto ou serviço pode levar a erros de cálculo de impostos, o que pode resultar em sérias consequências legais e financeiras para uma empresa.

O que significa a composição numérica do CST?

O código é constituído por três dígitos e segue o formato ABB, onde o primeiro dígito indica a procedência do item, conforme especificado na Tabela A, enquanto os segundo e terceiro dígitos representam a tributação pelo ICMS, de acordo com a Tabela B.

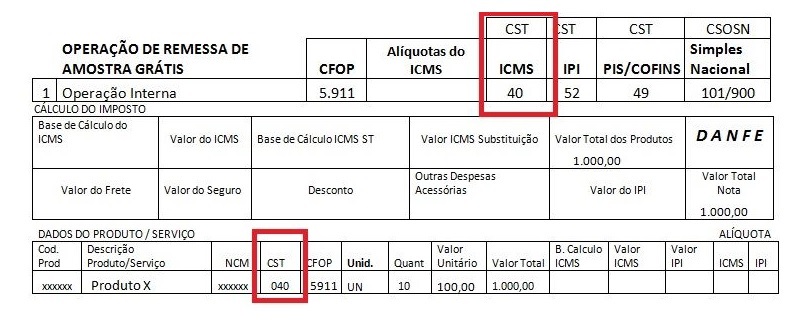

Por exemplo, o CST 040 deve ser interpretado da seguinte forma:

- 0: Origem Nacional, conforme Tabela A;

- 40: Tributação isenta, conforme Tabela B.

Tabela A CST

A Tabela A representa a origem da mercadoria, seja nacional ou internacional.

Ela é composta pela seguinte formação:

| Código | Origem da Mercadoria |

|---|---|

| 0 | Mercadoria Nacional |

| 1 | Mercadoria estrangeira – adquirida por importação |

| 2 | Mercadoria estrangeira – adquirida no mercado interno |

Tabela B CST

A Tabela B, por sua vez, indica o formato de tributação para os produtos identificados, se possui redução da base de cálculo ou se é isento de impostos, por exemplo.

Ela é composta pela formação abaixo:

| Código | Tributação do ICMS |

|---|---|

| 00 | Tributada integralmente |

| 10 | Tributada e com cobrança do ICMS por substituição tributária |

| 20 | Com redução de base de cálculo |

| 30 | Isenta ou não tributada e com cobrança do ICMS por substituição tributária |

| 40 | Isenta |

| 41 | Não tributada |

| 50 | Suspensão |

| 51 | Diferimento |

| 60 | ICMS cobrado anteriormente por substituição tributária |

| 70 | Com redução de base de cálculo e cobrança do ICMS por substituição tributária |

| 90 | Outras |

E os últimos três dígitos da Tabela B, a tributação sobre a ICMS no caso de empresas optantes pelo Simples Nacional:

| Código | Descrição |

|---|---|

| 101 | Tributada pelo Simples Nacional com permissão de crédito |

| 102 | Tributada pelo Simples Nacional sem permissão de crédito |

| 103 | Isenção do ICMS no Simples Nacional para faixa de receita bruta |

| 201 | Tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária |

| 202 | Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária |

| 203 | Isenção do ICMS no Simples Nacional para faixa de receita bruta e com cobrança do ICMS por substituição tributária |

| 300 | Imune |

| 400 | Não tributada pelo Simples Nacional |

| 500 | ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação |

| 900 | Outros |

Tabela de CST completa por origem da mercadoria

De maneira completa, relacionando a tributação ICMS e a origem da mercadoria, a tabela de CST se organiza da seguinte maneira:

| Tributação do ICMS | Nacional | Estrangeira importada | Estrangeira no mercado interno |

|---|---|---|---|

| Tributada integralmente | 000 | CST 100 | CST 200 |

| Tributada e com cobrança do ICMS por substituição tributária | CST 010 | CST 110 | CST 210 |

| Com redução de base de cálculo | CST 020 | CST 120 | CST 220 |

| Isenta ou não tributada e com cobrança do ICMS por substituição tributária | CST 030 | CST 130 | CST 230 |

| Isenta | CST 040 | CST 140 | CST 240 |

| Não tributada | CST 041 | CST 141 | CST 241 |

| Suspensão | CST 050 | CST 150 | CST 250 |

| Diferimento | CST 051 | CST 151 | CST 251 |

| ICMS cobrado anteriormente por substituição tributária | CST 060 | CST 160 | CST 260 |

| Com redução de base de cálculo e cobrança do ICMS por substituição tributária | CST 070 | CST 170 | CST 270 |

| Outras | CST 090 | CST 190 | CST 290 |

Além dessas tabelas, outro apanhado de informações que pode ajudar a descobrir o CST do produto são:

CÓDIGO DA SITUAÇÃO TRIBUTÁRIA REFERENTE AO IMPOSTO PIS E COFINS (CST PIS E COFINS)

| CÓDIGO | DESCRIÇÃO |

|---|---|

| CST 01 | Operação Tributável com Alíquota Básica |

| CST 02 | Operação Tributável com Alíquota Diferenciada |

| CST 03 | Operação Tributável com Alíquota por Unidade de Medida de Produto |

| CST 04 | Operação Tributável Monofásica – Revenda a Alíquota Zero |

| CST 05 | Operação Tributável por Substituição Tributária |

| CST 06 | Operação Tributável a Alíquota Zero |

| CST 07 | Operação Isenta da Contribuição |

| CST 08 | Operação sem Incidência da Contribuição |

| CST 09 | Operação com Suspensão da Contribuição |

| CST 049 | Outras Operações de Saída |

| CST 050 | Operação com Direito a Crédito – Vinculado Exclusivamente a Receita Tributada no Mercado Interno |

| CST 051 | Operação com Direito a Crédito – Vinculado Exclusivamente a Receita Não Tributada no Mercado Interno |

| CST 052 | Operação com Direito a Crédito – Vinculado Exclusivamente a Receita de Exportação |

| CST 053 | Operação com Direito a Crédito – Vinculado a Receitas Tributadas e Não-Tributadas no Mercado Interno |

| CST 054 | Operação com Direito a Crédito – Vinculado a Receitas Tributadas no Mercado Interno e de Exportação |

| CST 055 | Operação com Direito a Crédito – Vinculado a Receitas Não-Tributadas no Mercado Interno e de Exportação |

| CST 056 | Operação com Direito a Crédito – Vinculado a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação |

| CST 060 | Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita Tributada no Mercado Interno |

| CST 061 | Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita Não-Tributada no Mercado Interno |

| CST 062 | Crédito Presumido – Operação de Aquisição Vinculada Exclusivamente a Receita de Exportação |

| CST 063 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno |

| CST 064 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas no Mercado Interno e de Exportação |

| CST 065 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação |

| CST 066 | Crédito Presumido – Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação |

| CST 067 | Crédito Presumido – Outras Operações |

| CST 070 | Operação de Aquisição sem Direito a Crédito |

| CST 071 | Operação de Aquisição com Isenção |

| CST 072 | Operação de Aquisição com Suspensão |

| CST 073 | Operação de Aquisição a Alíquota Zero |

| CST 074 | Operação de Aquisição sem Incidência da Contribuição |

| CST 075 | Operação de Aquisição por Substituição Tributária |

| CST 098 | Outras Operações de Entrada |

| CST 099 | Outras Operações |

cst de pis e cofins

CÓDIGO DA SITUAÇÃO TRIBUTÁRIA REFERENTE AO IMPOSTO SOBRE PRODUTOS INDUSTRIALIZADOS (CST IPI):

| CÓDIGO | DESCRIÇÃO |

|---|---|

| 0 | Entrada com Recuperação de Crédito |

| 01 | Entrada Tributável com Alíquota Zero |

| 02 | Entrada Isenta |

| 3 | Entrada Não-Tributada |

| 4 | Entrada Imune |

| 5 | Entrada com Suspensão |

| 49 | Outras Entradas |

| 50 | Saída Tributada |

| 51 | Saída Tributável com Alíquota Zero |

| 52 | Saída Isenta |

| 53 | Saída Não-Tributada |

| 54 | Saída Imune |

| 55 | Saída com Suspensão |

| 99 | Outras Saídas |

Tabela – Código de Situação da Operação no Simples Nacional (CSOSN)

Até 2023, as empresas optantes pelo Simples Nacional utilizavam o CSOSN. Entretanto, em 2024, mudanças serão realizadas e esses códigos não devem mais ser utilizados.

Anteriormente, os códigos eram listados em uma tabela separada, a qual deveria ser utilizada em substituição à tabela B mencionada anteriormente. Abaixo estão os códigos correspondentes e situações:

| CSOSN (Código de Situação da Operação no Simples Nacional) | |

| 101 – Tributada pelo Simples Nacional com permissão de crédito | Operações que permitem a indicação da alíquota do ICMS devido no Simples Nacional e o valor do crédito correspondente. |

| 102 – Tributada pelo Simples Nacional sem permissão de crédito | Operações que não permitem a indicação da alíquota do ICMS devido pelo Simples Nacional e do valor do crédito, e não estejam abrangidas nas hipóteses dos códigos 103, 203, 300, 400, 500 e 900. |

| 103 – Isenção do ICMS no Simples Nacional para faixa de receita bruta | Operações praticadas por optantes pelo Simples Nacional contemplados com isenção concedida para faixa de receita bruta nos termos da Lei Complementar nº 123, de 2006. |

| 201 – Tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária | Operações que permitem a indicação da alíquota do ICMS devido pelo Simples Nacional e do valor do crédito, e com cobrança do ICMS por substituição tributária. |

| 202 – Tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária | Operações que não permitem a indicação da alíquota do ICMS devido pelo Simples Nacional e do valor do crédito, e não estejam abrangidas nas hipóteses dos códigos 103, 203, 300, 400, 500 e 900, e com cobrança do ICMS por substituição tributária. |

| 203 – Isenção do ICMS no Simples Nacional para faixa de receita bruta e com cobrança do ICMS por substituição tributária | Operações praticadas por optantes pelo Simples Nacional contemplados com isenção para faixa de receita bruta nos termos da Lei Complementar nº 123, de 2006, e com cobrança do ICMS por substituição tributária. |

| 300 – Imune | Operações praticadas por optantes pelo Simples Nacional contempladas com imunidade do ICMS. |

| 400 – Não tributada pelo Simples Nacional | Operações praticadas por optantes pelo Simples Nacional não sujeitas à tributação pelo ICMS dentro do Simples Nacional. |

| 500 – ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação | Operações sujeitas exclusivamente ao regime de substituição tributária na condição de substituído tributário ou no caso de antecipações. |

| 900 – Outros | Nota Explicativa: O Código de Situação da Operação no Simples Nacional (CSOSN) será usado na Nota Fiscal Eletrônica exclusivamente quando o Código de Regime Tributário (CRT) for igual a “1”, e substituirá os códigos da Tabela B – Tributação pelo ICMS do Anexo Código de Situação Tributária (CST) do Convênio Sinief s/nº de 15.12.1970. |

Agora vejamos como ficam as mudanças para 2024.

CST do Simples Nacional 2024

A partir de 1º de abril de 2024, está prevista uma alteração no CST (Código de Situação Tributária): as empresas enquadradas no Simples Nacional não utilizarão mais o CSOSN em suas notas fiscais.

Inicialmente, o prazo estabelecido para essa mudança era abril de 2023, porém foi prorrogado visando fornecer mais tempo para as empresas se adaptarem.

Essa nova regulamentação coincide com a eliminação dos CFOPs usados exclusivamente em operações envolvendo substituição tributária. Tais mudanças foram determinadas através das seguintes medidas:

- Ajustes SINIEF 41/2022 e 42/2022, publicados no Diário Oficial da União (DOU) em 28/09/2022;

- Alterações no Ajuste SINIEF nº 3/2022 e Ajuste SINIEF 11/19.

Como resultado, teremos uma nova tabela B unificada, incorporando as operações do Simples Nacional. Veja como será:

| TABELA B DO CST 2024 | |

| 0 | Tributada integralmente |

| 1 | Tributada pelo Simples Nacional sem permissão de crédito |

| 10 | Tributada pelo Simples Nacional sem permissão de crédito |

| 11 | Tributada pelo Simples Nacional sem permissão de crédito e com ICMS devido por substituição tributária relativo às operações e prestações subsequentes |

| 12 | Tributada com ICMS devido por substituição tributária relativo às operações e prestações antecedentes |

| 13 | Tributada com ICMS devido por substituição tributária relativo às operações e prestações concomitantes |

| 14 | Tributada pelo Simples Nacional sem permissão de crédito e com ICMS devido por substituição tributária relativo às operações e prestações concomitantes |

| 20 | Tributada com redução de base de cálculo ou redução de imposto |

| 21 | Tributada pelo Simples Nacional com redução de imposto e sem permissão de crédito |

| 30 | Isenta ou não tributada com ICMS devido por substituição tributária |

| 40 | Isenta |

| 41 | Não tributada |

| 50 | Suspensão |

| 51 | Diferimento |

| 52 | Diferimento com ICMS devido por substituição tributária relativo às operações e prestações subsequentes |

| 60 | ICMS cobrado anteriormente por substituição tributária ou por antecipação com encerramento de tributação |

| 70 | Tributada com redução de base de cálculo ou redução do imposto e com ICMS devido por substituição tributária relativo às operações e prestações subsequentes |

| 71 | Tributada pelo Simples Nacional com redução do imposto, sem permissão de crédito e com ICMS devido por substituição tributária relativo às operações e prestações subsequentes |

| 72 | Tributada com redução de base de cálculo ou com redução do imposto e com ICMS devido por substituição tributária relativo às operações e prestações antecedentes |

| 73 | Tributada pelo Simples Nacional com redução do imposto, sem permissão de crédito e com ICMS devido por substituição tributária relativo às operações e prestações antecedentes |

| 74 | Tributada com redução de base de cálculo ou redução do imposto e com ICMS devido por substituição tributária relativo às operações e prestações concomitantes |

| 75 | Tributada pelo Simples Nacional com redução do imposto, sem permissão de crédito e com ICMS devido por substituição tributária relativo às operações e prestações concomitantes |

Tabela CST – Lucro Presumido e Lucro Real

Por fim, temos as tabelas que identificam os CSTs das empresas categorizadas como Lucro Presumido e Lucro Real.

O conteúdo de importação relacionado aos códigos 3 e 5 da Tabela A é avaliado conforme as normas estabelecidas pelo Conselho Nacional de Política Fazendária (CONFAZ), conforme previsto no Ajuste SINIEF 20/12.

A lista mencionada na resolução do CAMEX, associada aos códigos 6 e 7 da Tabela A, abrange os bens ou mercadorias importados sem similar nacional, conforme estipulado pela Resolução do Senado Federal nº 13, de 25 de abril de 2012, em conformidade com o Ajuste SINIEF 20/12.

Tabela A – 1º Dígito do CST

| 1º Dígito do CST – NACIONAL | 1º Dígito do CST – IMPORTADOS (IMPORTAÇÃO DIRETA) |

| 0 – Nacional, exceto as indicadas nos códigos 3 a 5 | 1 – Estrangeira – Importação direta, exceto a indicada no código 6 |

| 3 – Nacional, mercadoria ou bem com Conteúdo de Importação superior a 40% e inferior ou igual a 70% | 6 – Estrangeira – Importação direta, sem similar nacional |

| 4 – Nacional, cuja produção tenha sido feita em conformidade com os processos produtivos básicos | 1º Dígito do CST – IMPORTADOS (ADQ. MERCADO INTERNO) |

| 5 – Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40% | 2 – Estrangeira – Adquirida no mercado interno, exceto a indicada no código 7 |

| 8 – Nacional, mercadoria ou bem com Conteúdo de Importação superior a 70% | 7 – Estrangeira – Adquirida no mercado interno, sem similar nacional |

Tabela B – Soma dos Dígitos do CST para informação em documentos fiscais

| 2º e 3º Dígito do CST – SITUAÇÃO TRIBUTÁRIA | NACIONAIS | IMPORTADOS: IMPORTAÇÃO DIRETA | IMPORTADOS:ADQ. MERCADO INTERNO |

| 00 – Tributada integralmente | 000 300 400 500 800 | 100 600 | 200 700 |

| 10 – Tributada e com cobrança do ICMS por ST | 010 310 410 510 810 | 110 610 | 210 710 |

| 20 – Com redução de base de cálculo | 020 320 420 520 820 | 120 620 | 220 720 |

| 30 – Isenta/Não tributada e com cobrança do ICMS por ST | 030 330 430 530 830 | 130 630 | 230 730 |

| 40 – Isenta | 040 340 440 540 840 | 140 640 | 240 740 |

| 41 – Não Tributada | 041 341 441 541 841 | 141 641 | 241 741 |

| 50 – Com Suspensão | 050 350 450 550 850 | 150 650 | 250 750 |

| 51 – Com Diferimento | 051 351 451 551 851 | 151 651 | 251 751 |

| 60 – ICMS Cobrado na Operação Anterior por Substituição Tributária | 060 360 460 560 860 | 160 660 | 260 760 |

| 70 – Com redução de base de cálculo no ICMS ST | 070 370 470 570 870 | 170 670 | 270 770 |

| 90 – Outras Operaçòes | 090 390 490 590 890 | 190 690 | 290 790 |

Onde fica o CST na nota fiscal?

Com tantas informações em uma nota fiscal, é comum ficar confuso com algum dado novo para a contabilidade, como o CST.

CST e a Nota fiscal eletrônica

O Código da Situação Tributária está na Nota Fiscal Eletrônica (NFe) de todas as mercadorias que circulam pelo território nacional. Isso permite ao governo uma fiscalização mais eficaz das operações comerciais.

Normalmente, ele é associado ao CFOP (Código Fiscal de Operações e Prestações), que é responsável por identificar a natureza da circulação do produto ou a prestação do serviço de transporte/comunicação.

Para as empresas, é essencial compreender e aplicar corretamente o Código de Situação Tributária para cada produto vendido. Qualquer imprecisão nessa identificação pode resultar em declarações fiscais errôneas e em penalidades impostas pela Receita Federal.

Como saber qual CST usar?

Existem algumas formas de identificar qual o CST utilizar, como:

- Dígitos do CST; e

- Classificação do CST.

Confira a seguir.

Dígitos do CST

Cada dígito que compõe o código númerico tem uma finalidade e serve para classificar a situação tributária da operação. Dessa forma, a combinação de 3 números permite um código exclusivo para cada CST.

Portanto, o melhor caminho para identificar qual CST usar é tendo em mãos a origem da sua mercadoria e qual a forma de tributação pelo ICMS será aplicada. A partir disso, é possível identificar o código combinando os dígitos conforme apresentado nas tabelas A e B.

Classificação do CST

A classificação é feita em categorias e subcategorias, seguindo a premissa das diversas situações tributárias aplicáveis ao ICMS. Cada uma delas representa uma modalidade específica de tributação, determinando se a operação está sujeita à tributação integral, isenção, redução da base de cálculo, suspensão ou diferimento do imposto, entre outras opções.

A seguir, vejamos alguns exemplos dos CSTs mais comuns, com seus dígitos identificados.

| Código | 1º Dígito – Origem da mercadoria ou serviço (Tabela A) | 2º e 3º dígitos – Tributação pelo ICMS (Tabela B) |

| cst 500 | 5 – Origem Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40%. ICMS | 00 – Tributado integralmente |

| cst 100 | 1 – Origem Estrangeira – Importação direta | 00 – Tributada integralmente |

Tabela CST – Simples Nacional

O CST, nesse caso, tem outro nome: Código de Situação Tributária da Operação no Simples Nacional, conhecido como CSOSN. Essa tabela é exclusivamente empregada pelos optantes do Regime Simples Nacional, de modo que a distinção da aplicação é feita pelos diferentes dígitos e códigos associados.

Vale destacar que, desde janeiro de 2022, devido ao Ajuste Sinief 20/12, as empresas optantes pelo Simples Nacional devem adotar os códigos CSTs utilizados pelas empresas não optantes do Simples Nacional. Em contrapartida, o código CSOSN somente deve ser aplicado na Nota Fiscal eletrônica (NFe) quando a empresa emitente estiver enquadrada no Simples Nacional.

Para determinar essa informação, é necessário verificar o Código de Regime Tributário (CRT), que também deve constar no documento fiscal. Os códigos são os seguintes:

Tabela A – Código de Regime Tributário (CRT)

| Tabela A – Código de Regime Tributário (CRT) | |

| CRT “1’ | Simples Nacional |

| CRT “2” | Simples Nacional – excedente do sublimite da receita bruta |

| CRT “3” | Regime Normal |

| CRT “4” | Simples Nacional – MEI |

A Importância do CST para a Gestão Fiscal

O CST é de suma importância para a gestão fiscal de uma empresa. Através dele, é possível identificar as obrigações tributárias de cada operação de venda, o que permite um recolhimento correto dos impostos. Este código é crucial para a apuração dos tributos devidos e, portanto, para a saúde financeira da empresa. Além disso, a correta aplicação do CST evita problemas com a fiscalização, prevenindo a empresa de multas e penalidades que podem ser significativas. Ignorar ou aplicar incorretamente o CST pode resultar em problemas sérios com a fiscalização e pode comprometer seriamente a saúde financeira da empresa.

O Impacto do CST no Consumidor

Embora seja um código mais voltado para a gestão fiscal das empresas, o CST também tem relevância para o consumidor. Isso porque a tributação que incide sobre um produto ou serviço afeta diretamente o seu preço final. Portanto, o CST influencia o quanto pagamos por um item ou serviço no nosso dia a dia. O consumidor, embora não veja diretamente este código, é afetado por ele, pois alterações na classificação fiscal de um produto podem levar a mudanças no preço final. Assim, mesmo que indiretamente, o CST desempenha um papel importante na economia doméstica e no poder de compra do consumidor.

Conclusão

Entender o Código de Situação Tributária é essencial tanto para a correta gestão fiscal de uma empresa quanto para compreender a formação dos preços dos produtos e serviços que consumimos diariamente. Ele é um componente importante do complexo sistema tributário brasileiro e seu uso adequado é fundamental para evitar problemas fiscais e garantir a transparência nas operações de venda. A compreensão e aplicação correta do CST são passos fundamentais para garantir o cumprimento das obrigações fiscais e contribuir para uma gestão fiscal eficiente. Em um cenário em que a legislação tributária é complexa e o não cumprimento das obrigações fiscais pode resultar em penalidades severas, o conhecimento e a correta aplicação do CST são vitais.